จัดการภาษีออนไลน์ เตรียมข้อมูลภาษีถูกต้องแม่นยำ ไม่มีตกหล่น

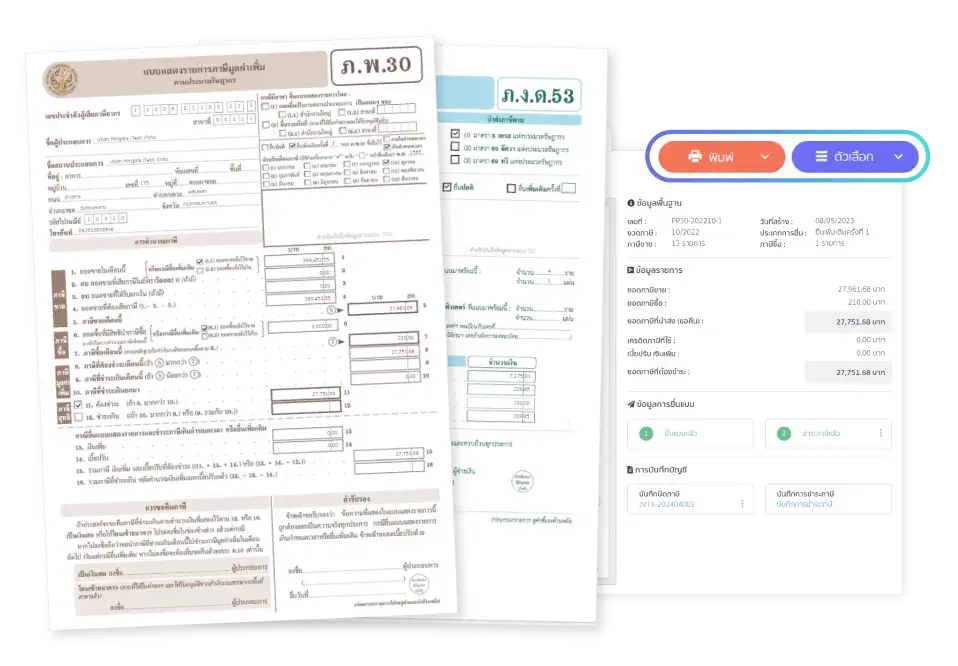

โปรแกรมบริหารจัดการภาษีออนไลน์ PEAK Tax เป็นเครื่องมือที่ช่วยในการบริหารจัดการภาษีภายในองค์กรได้อย่างมีประสิทธิภาพมากยิ่งขึ้นโดยสามารถสร้างเอกสารหรือแบบภาษีต่างๆรองรับ แบบ ภพ. 30 ภ.ง.ด. 1 ภ.ง.ด. 2 ภ.ง.ด. 3 ภ.ง.ด. 53 รายงานภาษีซื้อ รายงานภาษีขายและหนังสือรับรองภาษีหัก ณ ที่จ่าย รวมถึงสามารถนำออกไฟล์เพื่อไปยื่นภาษีออนไลน์ของสรรพากรได้อีกด้วย

30,000

บริษัท

วางใจใช้งาน PEAK

1,400

พันธมิตร

PEAK Family Partner

4

ล้านธุรกรรม/เดือน

ธุรกรรมบน PEAK ต่อเดือน

40,000

ล้าน บาท/เดือน

มูลค่ารายการค้าต่อเดือน

จุดเด่นและฟังก์ชันของ PEAK Tax

โปรแกรมการจัดการภาษีออนไลน์ที่ใช้งานง่ายที่สุด

ภาษีมูลค่าเพิ่ม

สร้าง รายงานภาษีซื้อ ภาษีขาย แบบ ภพ.30 แท็กไฟล์ สําหรับยื่นภาษี

รองรับการยื่นแบบภาษีเพิ่มเติมและจดจำเครดิตภาษี

ภาษีหัก ณ ที่จ่าย

สร้างแบบภ.ง.ด. 1,2,3,53 ,50 ทวิ ไฟล์ยื่นภาษีออนไลน์ได้

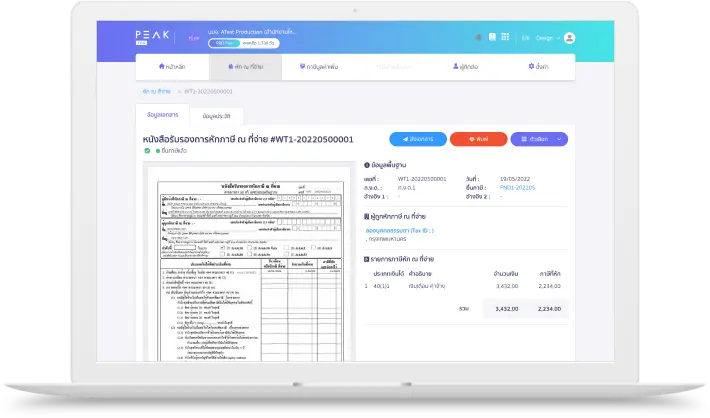

สร้างหนังสือรับรองภาษีหัก ณ ที่จ่ายได้ภายใน 1 นาที

บริหารจัดการภาษีได้ง่าย

เตรียมเอกสาร จัดการภาษีได้จากทุกที่ ทุกเวลา ด้วยระบบ On-Cloud

มีสถานะในการจัดการไม่ว่าจะเป็น รออนุมัติ ยื่นภาษี และชำระภาษี

บันทึกบัญชีอัตโนมัติ

ลงบัญชีให้อัตโนมัติทุกขั้นตอนในการยื่นภาษีจ่ายภาษี

ลดเวลาในการทำงาน การจัดการบัญชี และป้องกันข้อมูลตกหล่น

PEAK Tax เหมาะกับใคร?

ระบบบริหารจัดการภาษีที่ตอบโจทย์ธุรกิจมากที่สุด

ผู้ประกอบการ SME ที่ต้องการเครื่องมือด้านการบริหารจัดการภาษี

ติดตามสถานะของแบบภาษีต่างๆ ตรวจสอบประวัติการชำระภาษีหรือการออกหนังสือรับรองภาษีหัก ณ ที่จ่าย รวมถึงใบกำกับภาษีอีกด้วย

ตัวช่วยในการจัดการด้านภาษี สำหรับผู้จัดทำภาษีและนักบัญชี

รวบรวมข้อมูลเพื่อเตรียมยื่นภาษี ตรวจสอบและติดตามได้ง่าย สร้างเอกสารออนไลน์ที่ไหนก็ได้

ทำบัญชีและภาษีได้ไวกว่าเดิมเมื่อเชื่อมต่อระบบ PEAK Tax เข้ากับ PEAK Account

รวมรวมข้อมูล จัดเตรียมแบบภาษี และบันทึกบัญชีที่เกี่ยวข้องกับภาษีทุกอย่างโดยอัตโนมัติ ช่วยลดเวลาการทำงานได้อย่างมีประสิทธิภาพ

บริหารธุรกิจ บัญชี การเงิน

และจัดการเงินเดือนได้ครบวงจร

เริ่มต้นเพียง 1,200 บาท/เดือน

คำถามที่พบบ่อยเกี่ยวกับโปรแกรมการจัดการภาษี PEAK Tax

หากต้องการใช้โปรแกรมภาษี (PEAK TAX ) ที่ออกแบบมาเพื่อทำภาษีโดยเฉพาะ จะรองรับการสร้างแบบ ภ.ง.ด 4 ประเภท ดังนี้ ซึ่งก่อนที่จะสามารถสร้างแบบภาษีท่านสามารถดูวิธีการดึงข้อมูลหนังสือรับรองหัก ณ ที่จ่ายจากโปรแกรมบัญชี PEAK เข้ามาที่ โปรแกรมภาษี (PEAK TAX)ได้ที่นี่

ภ.ง.ด คืออะไรแต่ละประเภทต่างกันอย่างไรคลิกอ่านเพิ่มเติมที่นี่

ตามมาตรา 82/3 แห่งประมวลรัษฎากรสามารถนำภาษีซื้อมาใช้ได้ภายใน 6 เดือนโดยเริ่มนับจากวันที่ออกใบกำกับภาษีซื้อ

ซึ่งในโปรแกรมภาษี PEAK TAX ในตอนที่สร้างแบบภาษีสามารถเลือกใบกำกับภาษีซื้อของเดือนก่อนหน้ามาใช้โดยวิธีการนำภาษีซื้อมาใช้สามารถอ่านที่คู่มือนี้ได้

โปรแกรมภาษี(PEAK TAX)ที่ออกแบบมาเพื่อทำภาษีโดยเฉพาะซึ่งสามารถสร้างแบบ ภ.พ. 30 ได้ทั้งแบบยื่นปกติและยื่นเพิ่มเติม เมื่อได้มีการดึงข้อมูลใบกำกับภาษีซื้อและภาษีขายจากโปรแกรมบัญชี PEAK เข้ามาที่โปรแกรมภาษี PEAK TAX แล้ว ตามคู่มือนี้

สามารถนำเอกสารไปยื่นแบบ ภ.พ. 30 ตามคู่มือนี้ได้เลย เมื่อสร้างแบบ ภ.พ. 30 เรียบร้อยแล้วสามารถกดบันทึกปิดภาษีและบันทึกการชำระเงินได้เลยทันทีระบบจะทำการบันทึกบัญชีให้อัตโนมัติผ่านโปรแกรมภาษี (PEAK TAX)

หากมีการออกเอกสารใบกำกับภาษีซื้อหรือใบกำกับภาษีขายไว้ที่โปรแกรมออนไลน์ PEAK และต้องการนำข้อมูลมาใช้ในโปรแกรมภาษี (PEAK TAX) สามารถดึงข้อมูลตามช่วงวันที่ออกเอกสารได้ทันทีเพียงกดปุ่มดึงข้อมูล เอกสารที่สร้างไว้ก็จะวิ่งเข้าไปที่โปรแกรมภาษี (PEAK TAX) เพื่อให้สามารถนำข้อมูลไปสร้างแบบภาษีและบันทึกบัญชีเกี่ยวกับภาษีได้ วิธีการดึงข้อมูลสามารถอ่านเพิ่มที่ Link นี้