การยกเว้นภาษีมูลค่าเพิ่ม (VAT) ตามกฎหมายของประเทศไทยมีหลายประเภท สำหรับผู้ประกอบการที่ต้องเสียภาษีมูลค่าเพิ่มจะเป็นผู้ที่ขายสินค้าหรือให้บริการ โดยมีรายรับจากการขายสินค้าหรือให้บริการเกินกว่า 1.8 ล้านบาทต่อปี อย่างไรก็ตาม มีกิจการบางประเภทที่ได้รับการยกเว้นภาษีมูลค่าเพิ่ม ในบทความนี้ จะมาพูดถึงกิจการที่ได้รับยกเว้นภาษีมูลค่าเพิ่มแต่ละประเภทมีอะไรบ้าง?

เข้าใจภาษีมูลค่าเพิ่ม (VAT) และการยกเว้นภาษีมูลค่าเพิ่ม

ภาษีมูลค่าเพิ่ม (Value Added Tax) หรือ VAT เป็นการเก็บภาษีจากการขายสินค้า หรือการให้บริการในแต่ละขั้นตอนการผลิต และจำหน่ายสินค้าหรือบริการ ทั้งที่ผลิต ภายในประเทศและนำเข้าจากต่างประเทศ ผู้มีหน้าที่เสียภาษีมูลค่าเพิ่ม ได้แก่ ผู้ประกอบการที่เป็นผู้ผลิตหรือเป็นผู้ที่ขาย สินค้าหรือให้บริการในทางธุรกิจหรือวิชาชีพ เป็นปกติธุระ ไม่ว่าจะประกอบกิจการในรูป ของบุคคลธรรมดา คณะบุคคล หรือห้างหุ้น ส่วนสามัญที่มิใช่นิติบุคคลหรือนิติบุคคลใดๆ หากมีรายรับจากการขายสินค้าหรือให้บริการ เกินกว่า 1.8 ล้านบาทต่อปีและมีหน้าที่ต้อง ยื่นคำขอจดทะเบียนภาษีมูลค่าเพิ่มเพื่อเป็น ผู้ประกอบการจดทะเบียน แต่มีกิจการบางประเภทที่ได้รับการยกเว้นจากการเสียภาษีมูลค่าเพิ่ม เพื่อเป็นการส่งเสริมกิจกรรมบางอย่างหรือบรรเทาภาระให้กับผู้ประกอบการรายย่อย

ทำไมกิจการจึงที่ได้รับการยกเว้นภาษีมูลค่าเพิ่ม

- ส่งเสริมกิจกรรมที่เป็นประโยชน์ต่อสังคม เช่น การศึกษา สุขภาพ

- บรรเทาภาระให้กับผู้ประกอบการรายย่อย โดยเฉพาะในภาคการเกษตร และผู้ประกอบการที่มีรายได้ไม่เกิน 1.8 ล้านบาท

- สนับสนุนการลงทุนในโครงสร้างพื้นฐาน เช่น การผลิตและจำหน่ายไฟฟ้า

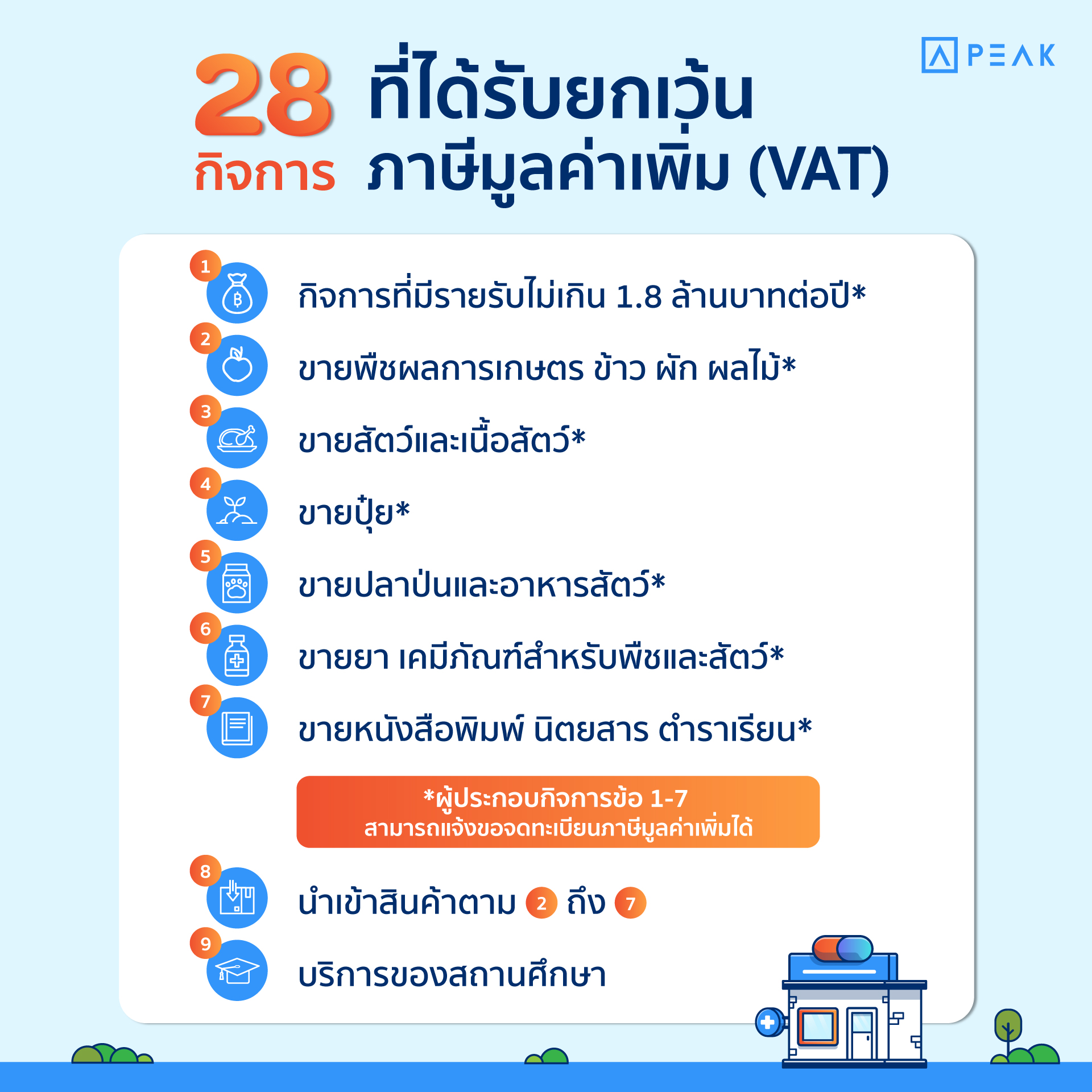

กิจการไหนได้รับการยกเว้นภาษีมูลค่าเพิ่ม (VAT) ตามกฎหมาย

1. กิจการขายสินค้าหรือให้บริการของผู้ประกอบการที่มีรายรับไม่เกิน 1.8 ล้านบาทต่อปี

2. กิจการขายพืชผลทางการเกษตรภายในราชอาณาจักร เช่น ข้าว ผักและผลไม้ เป็นต้น

3. กิจการขายสัตว์ทั้งที่มีชีวิตหรือไม่มีชีวิตภายในราชอาณาจักร เช่น ไก่หรือเนื้อสัตว์

4. กิจการขายปุ๋ย

5. กิจการขายปลาป่น อาหารสัตว์

6. กิจการขายยาหรือเคมีภัณฑ์ที่ใช้สำหรับพืชหรือสัตว์ เพื่อบำรุงรักษาป้องกัน ทำลาย หรือ กำจัดศัตรูหรือโรคของพืชและสัตว์

7. กิจการขายหนังสือพิมพ์ นิตยสาร หรือตำราเรียน

กิจการตามที่กล่าวมาข้อ 1 – ข้อ 7 สามารถเลือกเข้าสู่ระบบภาษีมูลค่าเพิ่มได้หากต้องการ

8. การนำเข้าสินค้าตาม 2. ถึง 7.

9. การให้บริการการศึกษาของสถานศึกษาของทางราชการ สถานศึกษาตามกฎหมายว่าด้วยสถาบันอุดมศึกษาเอกชน หรือโรงเรียนเอกชนตามกฎหมายว่าด้วยโรงเรียนเอกชน

10. การให้บริการขนส่งในราชอาณาจักรไม่ว่าจะเป็นทางบก ทางน้ำหรือทางอากาศ แต่หากเป็นการให้บริการขนส่งโดยอากาศยาน และการให้บริการขนส่งน้ำมันเชื้อเพลิงทางท่อ ผู้ประกอบการมีสิทธิเลือกเข้าสู่ระบบภาษีมูลค่าเพิ่มได้

11. การให้บริการขนส่งระหว่างประเทศทางบกและทางเรือซึ่งมิใช่เรือเดินทะเล

12. การให้บริการรักษาพยาบาลของสถานพยาบาลทางราชการและเอกชน

13. การให้บริการห้องสมุด พิพิธภัณฑ์ สวนสัตว์14. การให้บริการจัดแข่งขันกีฬาสมัครเล่น

15. การให้บริการประกอบโรคศิลปะ การสอบบัญชี การว่าความ

16. การให้บริการของนักแสดงสาธารณะ

17. การให้บริการเช่าอสังหาริมทรัพย์

18. การให้บริการที่เป็นงานทางศิลปะและวัฒนธรรม ในสาขาและลักษณะการประกอบกิจการที่อธิบดีกำหนดโดยอนุมัติรัฐมนตรี

19. การให้บริการตามสัญญาจ้างแรงงาน

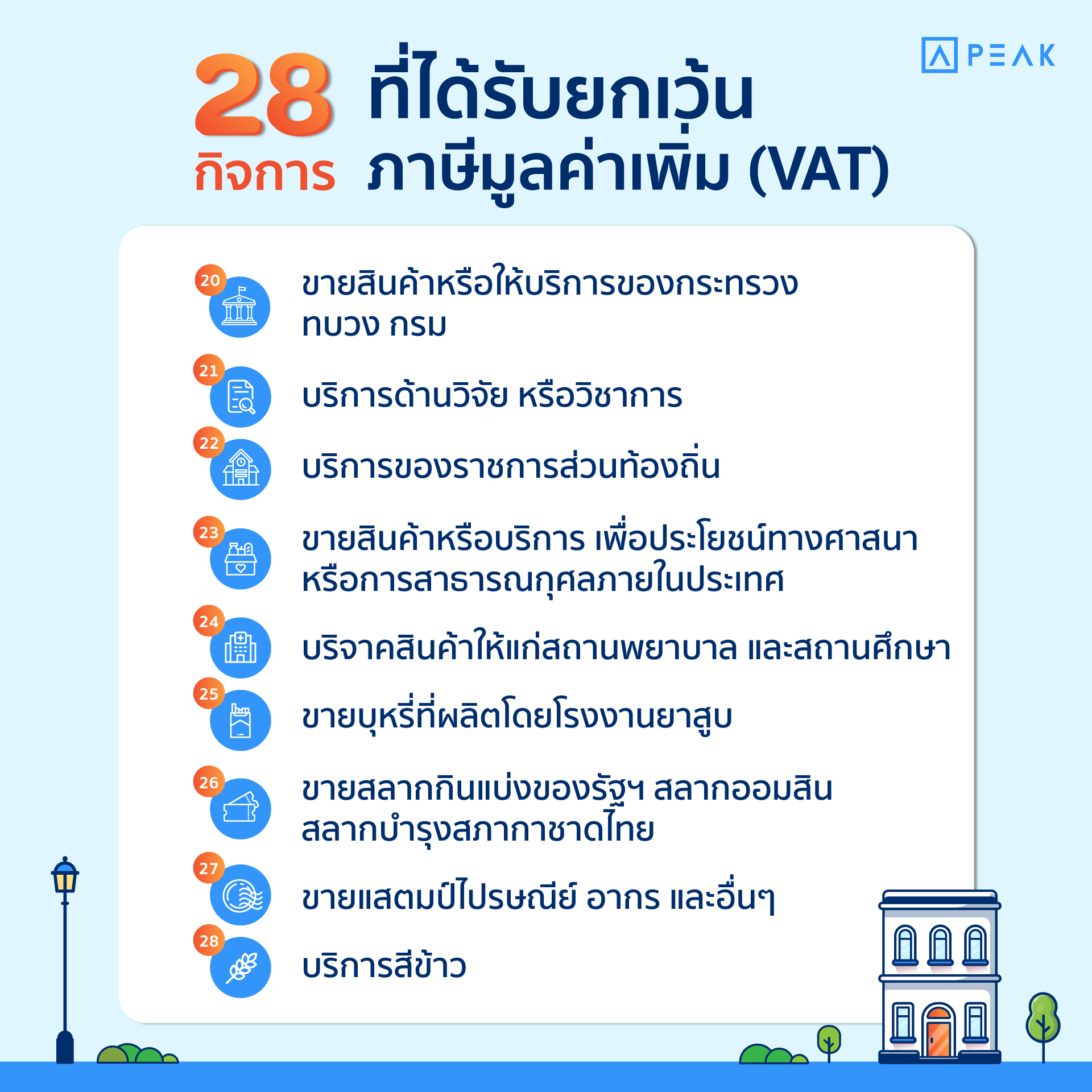

20. การขายสินค้าหรือการให้บริการของกระทรวง ทบวง กรม ซึ่งส่งรายรับทั้งสิ้นให้แก่รัฐโดยไม่หักรายจ่าย

21. การให้บริการวิจัย หรือการให้บริการทางวิชาการ ซึ่งต้องมีลักษณะการประกอบกิจการตามที่กรมสรรพากรกำหนด คือ ต้องเป็นการวิจัยหรือบริการทางวิชาการสาขาวิทยาศาสตร์และสาขาสังคมศาสตร์ แต่ต้องมิใช่เป็นการกระทำในทางธุรกิจ ทั้งนี้ ผู้ประกอบการต้องเป็นบุคคลธรรมดาหรือเป็นคณะบุคคลที่มิใช่นิติบุคคล หรือมูลนิธิ

22. การให้บริการของราชการส่วนท้องถิ่น ทั้งนี้ไม่รวมถึงบริการที่เป็นการพาณิชย์ของราชการส่วนท้องถิ่น หรือเป็นการหารายได้ หรือผลประโยชน์ไม่ว่าจะเป็นกิจการสาธารณูปโภคหรือไม่ก็ตาม

23. การขายสินค้าหรือการให้บริการเพื่อประโยชน์แก่การศาสนา หรือการสาธารณกุศลภายในประเทศ ซึ่งไม่นำผลกำไรไปจ่ายในทางอื่น

24. การบริจาคสินค้าให้แก่สถานพยาบาล และสถานศึกษาของทางราชการ หรือให้แก่ องค์การหรือสถานสาธารณกุศล หรือสถานพยาบาลและสถานศึกษาอื่นตามที่รัฐมนตรีประกาศกำหนด

25. การขายบุหรี่ซิกาแรต ที่ผลิตโดยโรงงานยาสูบ กระทรวงการคลัง ซึ่งผู้ขายเป็นบุคคลอื่นที่มิใช่โรงงานยาสูบ กระทรวงการคลัง

26. การขายสลากกินแบ่งของรัฐฯ สลากออมสินของรัฐฯ และสลากบำรุงสภา-กาชาดไทย

27. การขายแสตมป์ไปรษณีย์ แสตมป์อากร แสตมป์อื่นของรัฐฯ องค์การของรัฐฯ หรือ องค์การบริหารราชการส่วนท้องถิ่น เฉพาะที่ยังไม่ได้ใช้ในราคาที่ไม่เกินมูลค่าที่ตราไว้

28. การให้บริการสีข้าว

ขั้นตอนที่ผู้ประกอบการควรทำ เมื่อทราบว่ากิจการที่ได้รับยกเว้นภาษีมูลค่าเพิ่ม

1. ตรวจสอบกฎหมายภาษีที่เกี่ยวข้อง

อ่านและทำความเข้าใจเกี่ยวกับกฎหมายภาษีมูลค่าเพิ่มของประเทศที่กิจการตั้งอยู่ เพื่อดูว่ากิจการของตนได้รับการยกเว้นหรือไม่

2. ติดต่อหน่วยงานที่เกี่ยวข้อง

หากไม่แน่ใจควรติดต่อหน่วยงานที่เกี่ยวข้อง เช่น กรมสรรพากร หรือสำนักงานคณะกรรมการส่งเสริมการลงทุน เพื่อขอคำแนะนำ

3. จัดทำเอกสารและยื่นคำร้อง

หากกิจการของตนได้รับการยกเว้นภาษี ควรจัดทำเอกสารและยื่นคำร้องตามที่หน่วยงานที่เกี่ยวข้องกำหนด

4. การบันทึกบัญชีและการรายงาน

แม้กิจการจะได้รับการยกเว้นภาษี ผู้ประกอบการยังคงต้องบันทึกบัญชีและการรายงานตามข้อกำหนดที่กฎหมายภาษีกำหนด

การตรวจสอบและดำเนินการตามขั้นตอนเหล่านี้จะช่วยให้ผู้ประกอบการมั่นใจว่ากิจการของตนได้รับการยกเว้นภาษีมูลค่าเพิ่มอย่างถูกต้องตามกฎหมาย และการทราบถึงประเภทของกิจการที่ได้รับการยกเว้นภาษีมูลค่าเพิ่มนั้น ยังช่วยให้ผู้ประกอบการสามารถวางแผนการดำเนินธุรกิจได้อย่างมีประสิทธิภาพ สามารถลดภาระทางภาษีได้อย่างถูกต้อง และการมีการจัดการบันทึกบัญชีและการรายงานที่ดี จะช่วยให้กิจการหายห่วงในเืร่องของการจัดเก็บเอกสาร PEAK โปรแกรมบัญชีออนไลน์ เราพร้อมช่วยผู้ประกอบการจัดการบัญชีอย่างเป็นระบบ รองรับการเติบโต ช่วยให้ธุรกิจก้าวไปสู่ความสำเร็จ

ทดลองใช้งานโปรแกรมบัญชี PEAK ฟรี! 30 วัน มูลค่า 1,200 บาท

คลิก https://peakaccount.com (ไม่มีค่าใช้จ่าย)

PEAK Call Center : 1485

LINE : @systemseedwebs-com

สอบถามเพิ่มเติม คลิก https://m.me/peakengine