ภ.ง.ด.50 คืออะไร? คำถามที่เจ้าของกิจการหน้าใหม่หลายท่านอาจสงสัย กับแบบยื่นเสียภาษีประจำปีของธุรกิจ ว่าต้องยื่นเมื่อไหร่ ใครต้องยื่นบ้าง และมีแนวทางปฏิบัติอย่างไรให้สามารถยื่นภาษีได้อย่างถูกต้อง บทความนี้เราพร้อมตอบทุกข้อสงสัยเกี่ยวกับแบบยื่นภาษีประจำปี นี้ให้คุณ

ภ.ง.ด.50 คือเอกสารเกี่ยวข้องกับอะไร?

ภ.ง.ด.50 คือ แบบที่ใช้สำหรับการยื่นแสดงรายการภาษีเงินได้ของธุรกิจที่จดทะเบียนเป็นนิติบุคคลประจำปี ที่จะเป็นการนำรายงานงบการเงินตั้งแต่รายได้ รายจ่าย กำไรสุทธิ และนำมาปรับปรุงให้เป็นกำไรทางภาษีเพื่อใช้คำนวณภาษีที่ต้องชำระรอบสิ้นสุดระยะบัญชี

ใครบ้างที่ต้องยื่นแบบแสดงรายการภาษีนี้?

สำหรับนิติบุคคลที่.ที่ต้องยื่นแบบแสดงรายการนี้ คือ คือ บริษัทจำกัด บริษัทจำกัดมหาชน ห้างหุ้นส่วนนิติบุคคล และนิติบุคคลที่ประกอบธุรกิจในประเทศไทย รวมไปถึงบริษัทต่างชาติที่จดทะเบียนเปิดสาขาในประเทศไทย อย่างไรก็ตามจะมีนิติบุคคลบางประเภทที่ได้รับการยกเว้นภาษี เช่น องค์กรภาครัฐ บริษัทที่เปิดขึ้นจากข้อตกลงร่วมกันระหว่างรัฐบาลไทยและต่างประเทศ และอื่น ๆ

กำหนดเวลาการยื่น แบบแสดงรายการภาษีประจำปี

การยื่นแบบแสดงรายการภาษีประจำปีนี้ จะเป็นการยื่นหลังจากสิ้นรอบบัญชีในแต่ละปี ซึ่งมีกำหนดให้เจ้าของกิจการนิติบุคคลที่มีหน้าที่เสียภาษี ต้องยื่นแบบแสดงรายการนี้ ภายใน 150 วันนับจากสิ้นรอบบัญชี

ยกตัวอย่างการนับวันในการยื่นภาษี

ในกรณีที่รอบบัญชีสิ้นปีคือวันที่ 31 ธ.ค. 2025 สามารถนับจำนวนวัน 150 วันได้เลย ดังนั้นวันสุดท้ายที่สามารถยื่นแบบแสดงรายการ คือ วันที่ 30 พ.ค. 2026 นั่นเอง

แนะนำให้เจ้าของกิจการตรวจสอบกรอบในการยื่นเอกสาร และจัดเตรียมเอกสารสำหรับการยื่นภายในระยะเวลาที่กำหนด เพื่อหลีกเลี่ยงผลกระทบจากการยื่นล่าช้าที่มีทั้งค่าปรับ เงินเพิ่ม และเสี่ยงถูกตรวจสอบจากสรรพากร

บทลงโทษหากไม่ได้ยื่น หรือยื่นล่าช้า

แบบยื่นภาษีประจำปี คือ แบบยื่นด้านบัญชีที่สำคัญ และเจ้าของกิจการที่มีหน้าที่เสียภาษีส่วนนี้ต้องปฏิบัติตามอย่างเคร่งครัด ไม่เช่นนั้นจะมีบทลงโทษดังนี้

- โทษปรับไม่เกิน 2,000 บาท หากเจ้าของกิจการไม่ยื่นแบบ

- เสียเบี้ยปรับเงินเพิ่ม กรณียื่นล่าช้า หรือไม่ครบถ้วน โดยคำนวณจากภาษีเดิมที่ต้องชำระอัตรา 1.5% ต่อเดือน ซึ่งเศษของเดือนจะนับเป็นหนึ่งเดือนเต็ม

- ถูกตรวจสอบบัญชีย้อนหลังจากกรมสรรพากร เพราะเนื่องจากพฤติกรรมการยื่นภาษีล่าช้าติดต่อกันหลายครั้ง หรือยื่นผิดเป็นประจำ เป็นพฤติกรรมที่น่าสงสัย อาจถูกเพ่งเล็งจากกรมสรรพากรในการตรวจสอบบัญชีย้อนหลัง หรือตรวจสอบละเอียดยิ่งขึ้น

การไม่ยื่นหรือยื่นล่าช้า และไม่ถูกต้อง มาพร้อมบทลงโทษมากมายที่นอกจากเสียเงินเพิ่มโดยไม่จำเป็น ยังมีโอกาสถูกตรวจสอบเพิ่ม ด้วยเหตุนี้เราขอแนะนำให้เจ้าของกิจการจัดการบริหารด้านภาษีด้วยความรอบคอบ ยื่นให้ตรงกรอบเวลาที่กำหนด และตรวจสอบความถูกต้องของเอกสารเสมอ

เอกสารที่ต้องใช้ประกอบการยื่น

ในส่วนของเอกสารที่ต้องใช้ประกอบการยื่น จะเอกสารที่เกี่ยวข้องกับงบการเงินเป็นส่วนใหญ่ โดยเอกสารที่ต้องใช้ประกอบไปด้วย

- งบการเงินที่ผ่านการตรวจสอบโดยผู้สอบบัญชีรับอนุญาต (CPA)

- รายงานการประชุมผู้ถือหุ้นอนุมัติงบการเงิน

- รายงานการบริหารจัดการ (MD&A) ถ้ามี

- หนังสือรับรองบริษัท / บัญชีรายชื่อผู้ถือหุ้น (บางกรณี)

- รายละเอียดของรายได้ ค่าใช้จ่าย และการหักภาษี ณ ที่จ่าย

จากเอกสารทั้ง 5 ส่วนจะเห็นเป็นเอกสารที่ใช้เพื่อเป็นหลักฐานการคำนวณภาษีที่ต้องชำระจากกำไรสุทธิจริง ทำให้ในส่วนนี้จะแตกต่างจาก ภงด 51 หรือแบบยื่นภาษีครึ่งปีของเจ้าของกิจการ ที่จะใช้การประมาณการกำไรสุทธิเพื่อคำนวณ นอกจากนี้ยังอาจมีการขอเอกสารอื่นเพิ่มเติมจากกรมสรรพากรหากมีความจำเป็น

วิธีการยื่นแบบแสดงรายการ

การยื่นแบบแสดงรายการภาษีประจำปี สามารถทำการยื่นได้ 2 รูปแบบ ทั้งการยื่นเอกสารแบบกระดาษด้วยตนเองที่สำนักงานสรรพากรในพื้นที่ หรือการยื่นผ่านระบบ e-Filing บนเว็บไซต์ของกรมสรรพากร ซึ่งรูปแบบหลังจะสะดวกมากกว่า และจะได้ขยายเวลาในการยื่นเพิ่มอีก 8 วันหลังจากครบกำหนด 150 วัน (มีกรอบเวลายื่น 158 วัน) เช่น หากระยะรอบบัญชีสิ้นสุดวันที่ 31 ธ.ค. 2025 จะสามารถยื่นภาษีผ่านช่องทางออนไลน์ได้ถึงวันที่ 7 มิ.ย. 2026

ภ.ง.ด.50 vs ภ.ง.ด.51 ต้องยื่นทั้งคู่ไหม?

นอกจาก ภ.ง.ด.50 แล้ว เจ้าของกิจการอาจเคยได้ยิน ภ.ง.ด.51 หรือแบบภาษีครึ่งปีกันมาบ้าง ซึ่งในหนึ่งระยะรอบบัญชีเจ้าของกิจการจำเป็นต้องยื่นทั้งสองแบบ โดย ภ.ง.ด.50 จะเป็นแบบยื่นภาษีเมื่อสิ้นสุดระยะรอบบัญชี แต่ ภ.ง.ด.51 จะเป็นแบบยื่นภาษีครึ่งปี เพื่อจ่ายภาษีล่วงหน้าในกรณีที่มีกำไรในช่วงครึ่งปีแรก

ทั้งนี้ในกรณีที่ธุรกิจขาดทุนในช่วงครึ่งปีแรก เจ้าของกิจการไม่ต้องยื่น ภ.ง.ด.51 (ภาษีครึ่งปี) แต่ยังคงจำเป็นต้องยื่น ภ.ง.ด.50 (ภาษีประจำปี) เช่นเดิม

วิธียื่น ภ.ง.ด.50 ออนไลน์ผ่านระบบ e-Filing

ในปัจจุบันการยื่นแบบแสดงรายการนี้ สามารถทำได้สะดวกมากยิ่งขึ้น ด้วยการยื่นผ่านระบบ e-Filling ที่เจ้าของกิจการหรือผู้ได้รับมอบหมายสามารถกรอกข้อมูลในแบบยื่น กรอกรายการคำนวณภาษี ไปจนถึงขั้นตอนการชำระภาษีครบในที่เดียวผ่านระบบออนไลน์ โดยสามารถยื่นแบบด้วยตัวเองได้ที่เว็บไซต์ https://efiling.rd.go.th/rd-cms

วิธีการคำนวณภาษีเงินได้นิติบุคคลสำหรับยื่น ภ.ง.ด.50

เจ้าของกิจการหลายท่านอาจเข้าใจว่าสามารถใช้ตัวเลขจากงบการเงินในการคำนวณภาษีที่ต้องเสียได้ทันที แต่ตามความเป็นจริงแล้วต้องนำตัวเลขดังกล่าวมาทำการปรับปรุงจาก ‘กำไรทางบัญชี’ ให้เป็น ‘กำไรทางภาษี’ ก่อน เพื่อใช้ในการคำนวณ โดยมีวิธีการปรับปรุงเบื้องต้นดังนี้

- กำไรจากงบการเงิน

- ค่าใช้จ่ายต้องห้าม (รายการที่ทางภาษีไม่ให้ใช้เป็นรายจ่าย)

- เบี้ยปรับเงินเพิ่ม (ถ้ามี)

นำตัวเลขทั้งสามส่วนมารวมกันก่อน จึงจะได้เป็นตัวเลขกำไรทางภาษีที่สามารถนำมาคำนวณภาษีที่ต้องเสีย

ยกตัวอย่างการคำนวณ

กำไรจากงบการเงิน 1,000,000 บาท

ค่าใช้จ่ายต้องห้าม 10,000 บาท

เบี้ยปรับเงินเพิ่ม 5,000 บาท

ดังนั้นกำไรทางภาษีคือ 1,015,000 บาท

ซึ่งตัวเลข 1,015,000 คือตัวเลขของกำไรที่จะนำมาใช้ในการคำนวณภาษีจริง

ถัดมาก็จะนำตัวเลขดังกล่าวมาใช้ในการคำนวณกับ อัตราภาษี

ตัวอย่างการคำนวณ กรณีที่มีอัตราภาษี 20%

กำไรทางภาษี x 20% = ภาษีที่ต้องชำระ

แทนสูตร

1,015,000 x 20% = 203,000

หลังจากนั้นให้นำภาษีที่ต้องชำระมาหักกับ ภาษีหัก ณ ที่จ่าย และจำนวนภาษีครึ่งปีที่เราได้ชำระไปในตอนยื่น ภ.ง.ด.51 เมื่อช่วงกลางปี

ยกตัวอย่างเช่น มีรายการภาษีหัก ณ ที่จ่ายตลอดปีรวมกัน 50,000 บาท และชำระภาษีเงินได้ครึ่งปีไปแล้ว 30,000 บาท ให้นำตัวเลขมาหักลบออกจากภาษีที่ต้องชำระดังนี้

203,000 – 50,000 – 30,000 = 123,000 บาท

ดังนั้นหมายความว่าจำนวนภาษีที่ต้องชำระจริงคือ 123,000 บาท

เคล็ดลับยื่น แบบแสดงรายการภาษีประจำปี ให้ถูกต้องและทันเวลา

เพราะการยื่นแบบแสดงรายการภาษีประจำปี ให้ถูกต้องและทันเวลาเป็นสิ่งสำคัญสำหรับเจ้าของกิจการ เพื่อให้ไม่ให้เสียเงิน และเสียเวลาเพิ่มโดยใช้เหตุ เรามี 4 เคล็ดลับสำหรับเจ้าของกิจการมาฝากกัน

เตรียมงบการเงินล่วงหน้า

การเตรียมงบการเงินล่วงหน้าช่วยให้สามารถทำการปรับปรุงคำนวณภาษีได้ตั้งแต่เนิ่น ๆ ไม่ควรรอให้ใกล้ถึงเวลายื่นแบบแล้วค่อยจัดการ เพราะอาจนำไปสู่ข้อผิดพลาดในการคำนวณได้

ตรวจสอบรายการบันทึกบัญชีให้ครบถ้วน

การตรวจสอบรายการบัญชีให้ครบถ้วนก็เป็นอีกหนึ่งข้อสำคัญ โดยสามารถทำได้จากการ กระทบยอด (Bank Reconciliation) เพื่อเปรียบเทียบธุรกรรมจากธนาคาร และธุรกรรมที่ได้ทำการบันทึกบัญชีให้ตรงกัน

ใช้ผู้สอบบัญชีรับอนุญาต (CPA) ที่มีประสบการณ์

ผู้สอบบัญชีรับอนุญาต หรือ CPA เป็นบุคคลภายนอกบริษัทที่มีหน้าที่ในการตรวจสอบข้อมูล และความถูกต้องในงบการเงินของบริษัท การที่มีผู้สอบบัญชีที่มีประสบการณ์สูง ช่วยให้มั่นใจได้ถึงความถูกต้องครบถ้วนในการคำนวณภาษี

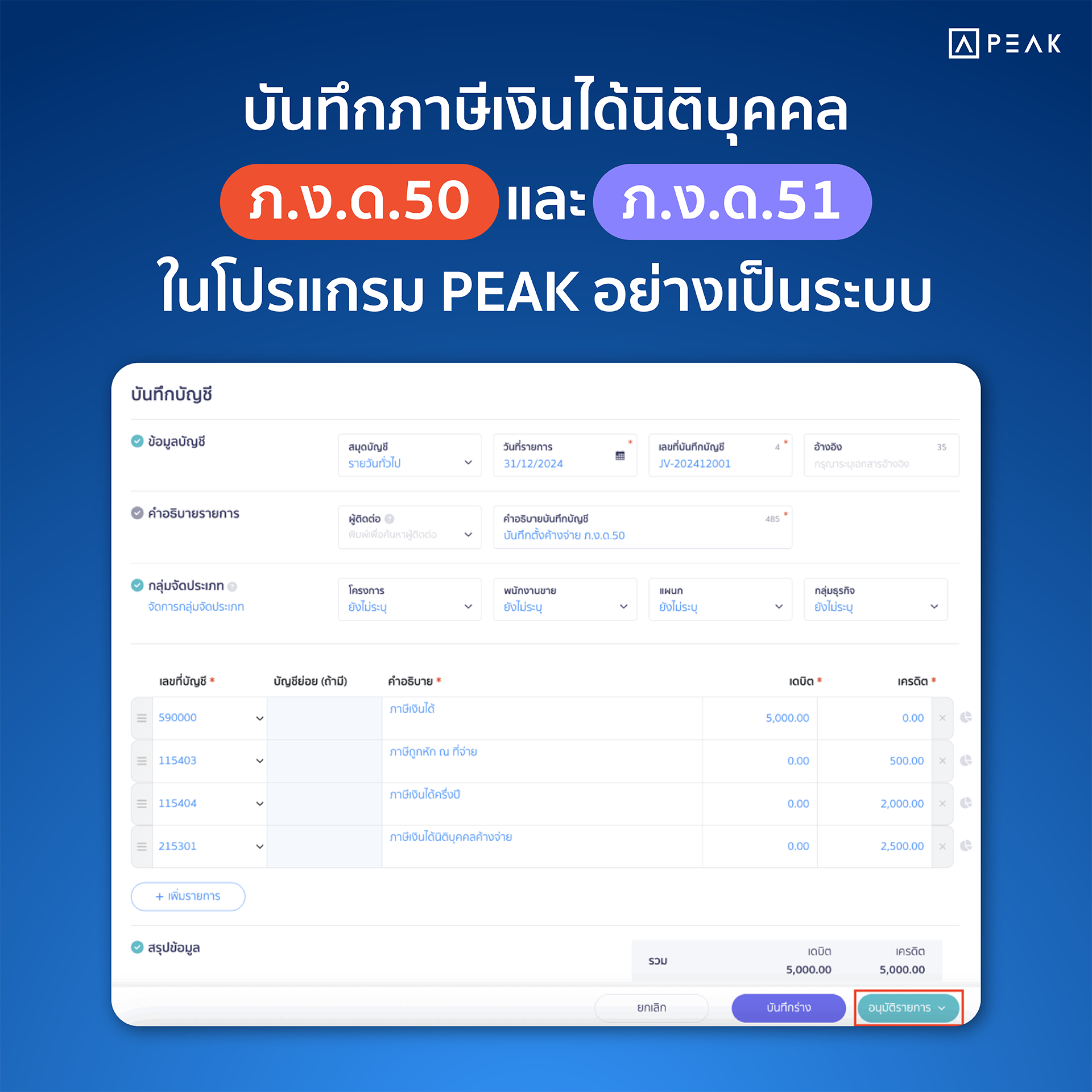

ใช้โปรแกรมบัญชี หรือบริการสำนักงานบัญชีช่วยจัดการ

การใช้โปรแกรมบัญชีที่สามารถช่วยจัดการบัญชีได้อย่างเป็นระบบ บันทึกข้อมูลได้แม่นยำ และสามารถจัดการเอกสารด้านบัญชีและการเงินได้ดียิ่งขึ้น ช่วยให้นักบัญชีในองค์กรสามารถบริหารจัดการภาษีได้อย่างถูกต้อง แต่ถ้าธุรกิจของคุณยังไม่มีเจ้าหน้าที่บัญชีช่วยจัดการตรงส่วนนี้ อาจใช้บริการสำนักงานบัญชีเข้ามาช่วยจัดการด้านภาษีเพื่อความถูกต้องมากขึ้นได้เช่นกัน

ภ.ง.ด.50 เอกสารสำคัญด้านภาษีที่เจ้าของกิจการควรรู้จัก

เมื่ออ่านถึงตรงนี้เจ้าของกิจการน่าจะพอทราบกันมากขึ้นแล้วว่า ภ.ง.ด.50 คือ เอกสารที่ใช้สำหรับการยื่นภาษีประจำปี หากไม่ได้ยื่น ยื่นไม่ครบถ้วน หรือยื่นล่าช้าก็จะมาพร้อมค่าปรับ หรือเบี้ยปรับ และอาจนำไปสู่การตรวจสอบจากกรมสรรพากรได้เช่นกัน ดังนั้นเจ้าของกิจการควรให้ความสำคัญ และตรวจสอบการยื่นภาษีประจำปีอย่างดี เพื่อไม่ให้เกิดปัญหาตามมาในภายหลัง

ซึ่งการเลือกใช้โปรแกรมบัญชีออนไลน์ PEAK ก็เป็นอีกหนึ่งตัวช่วยสำหรับเจ้าของกิจการ ที่สามารถช่วยลดโอกาสเกิดข้อผิดพลาดในการจัดการภาษีได้ ด้วยฟีเจอร์ด้านการจัดการเอกสาร การบันทึกบัญชี และอื่น ๆ อีกมากมาย

ทดลองใช้งานโปรแกรมบัญชี PEAK ฟรี! 30 วัน มูลค่า 1,200 บาท

คลิก https://www.peakaccount.com (ไม่มีค่าใช้จ่าย)

PEAK Call Center : 1485

LINE : @peakaccount

สอบถามเพิ่มเติม คลิก https://m.me/peakengine